Как правильно подавать налоговую декларацию IRPF в Испании супругам?

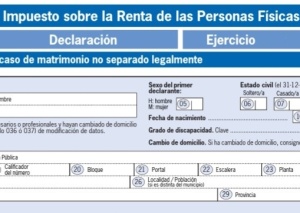

Фото: AEAT

IRPF в Испании: идеальный способ подачи налоговой декларации супругам

Срок подачи декларации о доходах в Испании (IRPF) завершается 30 июня текущего года.

IRPF должны представлять налоговые резиденты страны, получающие доход не менее 22 тысяч евро в год.

Помимо других вопросов, возникающих при заполнении декларации и учете налоговых вычетов, многих налогоплательщиков интересует, как правильно представлять декларацию для супругов — совместно или отдельно?

Основное правило предоставления декларации гласит, что данный документ должен быть представлен каждым налогоплательщиком отдельно. Тем не менее, испанское налоговое ведомство — Agencia Tributaria — позволяет супругам заполнять одну декларацию при условии соблюдения ряда требований.

Согласно испанским налоговым органам, семья включает супругов, не находящихся в разводе, и несовершеннолетних детей, проживающих с ними. В случае отсутствия брака или развода, семья определяется как «мать или отец и все дети, проживающие с одним из них». Важно помнить, что при заполнении декларации в текущем году учитывается семейное положение, которое существовало на 31 декабря 2021 года.

Супруги, состоящие в браке и проживающие с детьми, не достигшими 18 лет, или недееспособными членами семьи совершеннолетнего возраста.

Пары, проживающие вместе. В этом случае семьей считается один из супругов со своими детьми или иждивенцами, а второй подает индивидуальную декларацию.

В случае развода совместную декларацию может подавать супруг, которому перешла опека над детьми. В случае совместной опеки один из супругов может выбрать вариант совместной подачи декларации, а второй подает ее индивидуально.

Совместная подача декларации в определенных случаях позволяет заплатить меньше налогов, но иногда выплата может быть и больше, нежели если бы каждый из супругов подавал декларацию в отдельности. Совместная декларация зачастую означает, что супруги могут воспользоваться рядом налоговых вычетов, однако эта опция подходит не всем и не всегда несет с собой преимущества. Поэтому прежде чем принять решение о заполнении декларации, необходимо провести тщательный анализ и высчитать сумму, которую придется выплатить в том или ином случае.

Сделать это можно с помощью гестора или личного бухгалтера, или же воспользоваться налоговым онлайн-симулятором, который предлагается на портале налогового ведомства. Благодаря этому у налогоплательщиков есть возможность создать макет налоговой декларации без необходимости ее реальной подачи, наглядно увидев при этом, какую сумму нужно будет выплачивать.

Нужно учитывать, что решив оплачивать налоги совместно в этом году, супруги не обязаны поступать точно так же и в следующем.

Обстоятельства, которые влияют на величину налогооблагаемой суммы, могут меняться каждый год, и возможно, в следующем году супругам будет выгоднее подавать раздельные декларации.

Заполняя совместную декларацию, нужно иметь в виду, что в нее необходимо включить все доходы, полученные всеми членами семьи. Если один из членов семьи решит заполнять декларацию отдельно, так же должны будут поступить и все остальные.

В целом можно сказать, что если оба супруга работают, то предпочтительно подавать декларацию раздельно. Совместная подача будет предпочтительна, если работает только один из них, однако на практике каждый случай индивидуален.

В чем преимущества совместного заполнения декларации?

Одно из основных преимуществ этого варианта – налоговый вычет. В этом случае суммы доходов и расходов супругов суммируются, и в теории это позволяет сэкономить на выплате налогов, но не всегда. Величина базовой налоговой льготы для каждого испанца в возрасте до 65 лет составляет 5 550 евро, однако если декларация подается совместно, то для второго налогоплательщика эта сумма устанавливается на уровне 3 400 евро. Льгота для семьи, в которой один родитель, составляет 2 150 евро в год.

Фото: Pixabay.

Фото: Pixabay.